O Inter - instituição financeira listada na bolsa de valores brasileira com os papéis BIDI3, BIDI4 e BIDI11 -, concluiu sua oferta subsequente de ações, uma operação chamada follow-on, levantando uma quantia de R$ 5,5 bilhões, conforme o previsto. Assim, a partir desta segunda-feira, 28 de junho, os novos papéis começam a ser negociados na Bolsa de Valores de São Paulo (B3).

Anunciada em 15 de junho deste ano, o follow-on do Inter contou com negociação de 143 milhões de ações do tipo ordinária e 142,2 milhões de ações preferenciais, totalizando então uma emissão de 285,269 milhões de novos papéis que foram alocados sob o preço de R$ 57,84. Esses dados foram informados ao mercado pelo Inter em 24 de junho e a estreia das novas ações está marcada para o dia 28 deste mês, segunda-feira.

Além de ser feita no Brasil, também houve esforço para lançar as units e as ações no exterior pelos coordenadores do follow-on. Como investidor âncora, a empresa StoneCo entrou na operação do Inter com um aporte de R$ 2,5 bilhões e assim passou a ter uma participação na empresa limitada a 4,99%.

Após a conclusão técnica do follow-on, o Inter terá um aumento de capital social, atingindo R$ 8,7 bilhões por meio de 1,29 milhões de ações ordinárias e 1,28 milhões de ações do tipo preferencial.

"O Inter pretende utilizar os recursos líquidos provenientes da Oferta de acordo com o seu plano de negócios, notadamente para fortalecer a implementação de seu plano de negócios e acelerar iniciativas estratégicas por meio de investimentos em lançamento de novos produtos, organicamente e por meio de potenciais aquisições estratégicas, com a manutenção de uma estrutura robusta de capital", explica o Inter pelo documento divulgado.

O Follow-on do Inter (BIDI11)

O Inter fez um follow-on com base inicial de 71.508.802 de ações do tipo ordinária e 71.126.052 de ações preferenciais emitidas pela companhia. Além disso, segundo o documento divulgado, até a conclusão do Bookbuilding também foram negociados lotes extras em 100% da base inicial, totalizando então 285.269.708 de novos papéis.

Considerando a cotação de 21 de maio, o preço por unit (BIDI11) foi fixado em R$ 57,84 no follow-on, enquanto cada ação foi precificada a R$ 19,28. Assim, após a negociação de todos os lotes, a operação levantou R$ 5,5 bilhões, também considerando aqui o forte investimento de R$ 2,5 bilhões da StoneCo.

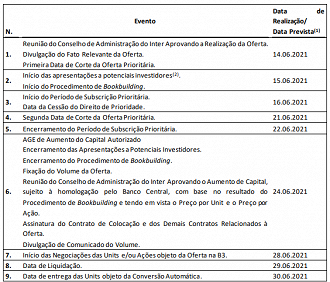

Agora a estreia dos novos papéis emitidos pelo Inter começam a ser negociados na bolsa de valores brasileira (B3) a partir de 28 de junho, segunda-feira e a liquidação acontece no dia seguinte. Veja abaixo o calendário divulgado:

- Veja o documento sobre o follow-on do Inter (BIDI11) na íntegra.

Com esforços restritos, o follow-on do Inter está sendo coordenado pelas instituições Bradesco BBI, BTG Pactual, Bank of America, Itaú BBA, J.P. Morgan e UBS Brasil.

Inter (BIDI11) prepara reorganização societária

Após levantar os R$ 5,5 bilhões no follow-on, o Inter agora se prepara para realizar uma reorganização societária, cujos estudos estão quase concluídos. Visando à expansão, haverá uma migração das ações para a Inter Platform (o novo nome do Inter) - que será listada na Nasdaq. Tais informações foram anunciadas por um documento divulgado pela companhia em 24 de maio.

Quando a operação começar, o então Inter irá listar suas ações na bolsa de valores Nasdaq e aqui na bolsa de valores brasileira (B3) ficarão apenas as Brazilian Depositary Receipts (BDR's). Então, isso quer dizer que o Inter está mesmo fazendo as malas para ir ao mercado norte-americano.

"A Reorganização Societária deverá ocorrer por meio de uma incorporação de ações do Inter pela Inter Holding Financeira S.A. (HoldFin), controladora direta do Inter, com a atribuição, aos acionistas do Inter, de ações resgatáveis de emissão da HoldFin", disse o Inter pelo documento divulgado.

Desta forma, após a reorganização societária sair do papel, os atuais acionistas do Inter terão duas opções:

- Resgatar as ações class A emitidas pela Inter Platform ou, alternativamente, Brazilian Depositary Receipts (BDR's) lastreados em ações class A emitidas pela Inter Platform;

- Solicitar o valor correspondente às ações preferenciais e/ou ordinárias do Inter em reais.

- Veja o documento sobre a reorganização societária do Inter na íntegra.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.