Procurando alternativas de investimento para diversificar sua carteira? Fundos de Investimento sempre foram uma opção interessante e entre eles, vêm despontando no mercado financeiro os FI-Infra.

Fi-Infra é a sigla para Fundo Incentivado de Investimento em Infraestrutura. Atualmente, há 10 deles listados na Bolsa de Valores do Brasil, a B3. E o investimento neles pode ser feito por meio de qualquer corretora da investimentos.

Ficou interessado e quer saber um pouco mais? Abaixo a gente te traz todas as informações sobre essa modalidade de aplicação. Confira.

O que é um FI-Infra?

Um Fundo Incentivado de Investimento em Infraestrutura (FI-Infra) é uma comunhão de recursos destinados à aplicação em ativos relacionados à captação de recursos para investimento em infraestrutura.

Um Fi-Infra possui um administrador, em geral uma instituição financeira específica, que constitui o fundo e realiza o processo de captação de recursos de investidores através da venda de cotas.

Todos os FI-Infra possuem um regulamento que, dentre outras disposições, determina a política de investimento do fundo. A política pode ser específica e estabelecer, por exemplo, que o FI-Infra invista apenas em debêntures incentivadas.

Entre os setores da economia em que os fundos desse tipo estão presentes, encontra-se:

- Geração hidrelétrica;

- Geração eólica;

- Geração térmica;

- Geração fotovoltaica;

- Transmissão de energia;

- Saneamento básico;

- Portos;

- Rodovias.

Entre as características técnicas, vale destacar está a de que os códigos de negociação são compostos por 4 letras e o número 11. Além disso, o prazo de liquidação é de D+2, a partir da data de negociação.

Vantagens e desvantagens

Entre as principais vantagens do investimento em FI-Infra está a isenção de Imposto de Renda, uma vez que os rendimentos e ganho de capital são isentos de IR para o investidor pessoa física.

Além disso, esses fundos possuem maior liquidez que as alternativas - como os debêntures, por exemplo - e eles também possibilitam uma diversificação maior. Com montantes pequenos de capital é possível aplicar dinheiro em diferentes tipos de ativos e ainda contar com uma gestão profissional que monitora o risco de crédito.

Por fim, os fundos de uma forma geral são considerados como investimentos mais estáveis, justamente por sua diversificação e gestão. Além disso, no caso dos FI-Infra, por serem fundos fechados, isso também os torna um passivo mais estável.

Por outro lado, para investir nesse tipo de aplicação há sempre uma taxa de administração do fundo que deve ser paga, justamente para esse gestor que cuida dos riscos. Também há taxas de performance e custódia, assim como em outros fundos de renda fixa.

Por serem produtos novos no mercado, os FI-Infra também possuem curto track record - ou histórico de desempenho. E por serem ainda poucos produtos desse tipo, o que resulta em um baixo volume negociado diariamente, pode haver um spread - a diferença entre o preço de compra e venda de uma ação - entre o preço de compra e venda das alíquotas.

E assim como em outras modalidades de investimento, o investidor pode deparar-se com alguns riscos nos fundos de infraestrutura, como o risco de crédito, quando ocorre uma reestruturação das dívidas no portfólio do fundo, devido a condições financeiras adversas dos emissores.

Existe ainda o risco de liquidez - que consiste na possibilidade do investidor precisar vender o FI-Infra mais barato para conseguir encontrar um comprador - e os riscos de mercado, ou seja, a possibilidade de perdas devido às variações dos preços dos ativos.

Os FI-Infra da bolsa

Os FI-Infra listados na bolsa atualmente são:

| Razão Social | Fundo | Código |

| BOCAINA INFRA - FDO INV COTAS FDO INV INFRA RF CP | FIC FI BCNA | BODB |

| BTG PACTUAL DÍVIDA INFRA FIC. FDO. INC. IE. RF. CP | FIC INFR BTG | BDIF |

| CAPITÂNIA INFRA FDO. INV. FDO. IE. RF. CRED. PRIV. | FIC IE CAP | CPTI |

| INTER INFRA FIC INFRA RENDA FIXA CRÉDITO PRIVADO | FIC INTER | BIDB |

| ITAU FDO INV COTAS FDO INCENT DE INV INFR. RF CP | FI ITAUINFRA | IFRA |

| KINEA INFRA - FDO INV COTAS FDO INC. INV INF RF CP | KINEA INFRAF | KDIF |

| ÓRAMA FIC DE FUND INCENT DE INV INFRAESTRUTURA RF | ORAMA INFRA | OGIN |

| RIO BRAVO ESG FIC INFRA RENDA FIXA CRÉDITO PRIVADO | FIC FI RB ES | RBIF |

| SPARTA INFRA FIC FI INFRA RENDA FIXA CP | SPARTA INFRA | JURO |

| XP FDO INV. COTAS FDO INC. INV. EM INFR. R. FIXA | FIRF XP IE | XPID |

Saiba mais sobre cada um deles

Abaixo veja onde cada um desses fundos investe.

BOBD11

O Bocaina Infra é administrado pelo BTG Pactual, é voltado para o público geral e tem um prazo indeterminado e tem uma rentabilidade alvo de 1,5% a 2,5% acima da NTN-B de referência.

Sua taxa de administração é de 0,90% ao ano e tem ainda uma taxa de performance de 20% sobre o que exceder. Ele distribui rendimentos mensalmente.

Seu portifólio conta com os seguintes investimentos:

- Concessionária de Rodovias Rota dos Grãos S.A.: R$ 48 milhões investidos - vencimento em dezembro de 2038;

- TESC - Terminal Santa Catarina S.A.: R$ 16,2 milhões investidos - vencimento em dezembro de 2035;

- Hélio Valgas Solar Participações S.A.: R$ 30,1 milhões investidos - vencimento em junho de 2038.

BDIF11

Esse é o BTG Pactual Divida Infra - BDIF11. Ele tem uma taxa de administração de 0,75% ao ano sobre o valor do patrimônio líquido do Fundo e cobra uma taxa de performance de 20% sobre o que execeder. É gerido e administrado pelo BG Pactual.

Seu público alvo é o Público Geral. Ele tem mais de 7 mil cotistas e um patrimônio líquido de R$ 734.668.994,09. Sua distribuição de proventos é mensal e o Yield hoje é de 14,6% ao ano.

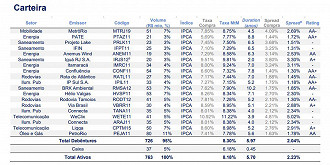

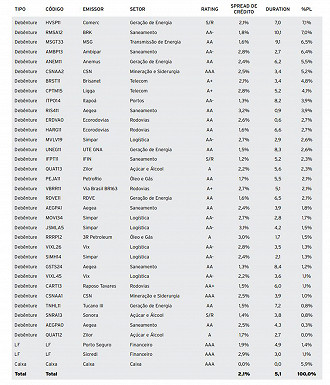

A maior parte do portfólio está alocado na geração e transmissão de energia, seguido pelo saneamento. A carteira conta hoje com os seguintes ativos listados:

CPTI11

O Capitânia Infra é constituído sob a forma de condomínio fechado, com prazo indeterminado de duração, negociado na B3. Ele também é administrado pelo BTG Pactual e tem como gestor a Capitânia S/A. Tem distribuição mensal de rendimentos.

Sua taxa de administração é de 1% ao ano e não tem taxa de performance. A rentabilidade alvo é busca acompanhar os títulos do tesouro indexados à inflação com duração média similar à da carteira do fundo, acrescida de sobretaxa (spread) de 1,50% a 2,50% ao ano.

Ele investe em Cotas de Fundos Incentivados de Investimento em Infraestrutura, Renda Fixa e Crédito Privado. O seu portfólio é formado por empresas que atuam nos segmentos de energia, transportes, telecomunicações - entre outros.

Mas a maior parte da carteira do CPTI11 está alocada mesmo em ativos com maior liquidez, como debêntures de infraestrutura.

BIDB11

O Inter Infra é um fundo com objetivo de retorno +1% a +1,5% acima do retorno dos títulos públicos equivalentes. Ele começou a ser negociado na bolsa em setembro de 2021 e é gerido e administrado, como o nome já diz, pelo Inter.

O fundo tem uma taxa de administração de 0,80% ao ano e não cobra taxa de performance. Porém, sua distribuição de rendimento é semestral. De acordo com o último relatório publicado, no fim de 2022, são mais de 3,5 mil cotistas atualmente e R$ 125 milhões de patrimônio líquido.

Em seu portfólio constam hoje 24 emissores. Confira:

A maior parte do portfólio, como é possível ver acima, está alocado na geração de energia, seguido pelo investimento em rodovias.

IFRA11

Tendo como público alvo os investidores em geral, o IFRA11 é um fundo gerido pelo Itaú Asset Management. Sem taxa de performance, ele cobra apenas a taxa de administração de 0,85% ao ano. Seu objetivo de retorno é de 0,5% a 1% acima do retorno de títulos públicos equivalentes.

Ele também distribui proventos mensais, no 5º dia útil de cada mês, e a carteira do IFRA11 é composta majoritariamente por debêntures de infraestrutura cujos emissores são: a PCH Concluência, a Açucareira Quatá, a UTE GNA (usina termelétrica), a Via Brasil MT-320, a BRK Ambiental, a MEZ 5 Energia, a FIDC Green Solfácil, a GBS Participações, a Mez 1 Energia, a Evoltz, IC, a MOB Telecom, a Mez 4 Energia S.A., a Pequena Central Hidrelétrica Boa Vista II, a Linhas de Xingu Transmissora de Energia, o TESC - Termina Santa Catarina, a Marituba Transmissão de Energia S.A, a Hélio Valgas Solar Participações S.A., a Mez 3 Energia S.A.

Veja abaixo:

Outras informações disponibilizadas ainda pelo fundo são as seguintes:

KDIF11

O KDIF11, por sua vez, é gerido pela Kinea Investimentos e é administrado pela Intrag. Sua taxa de administração é de 1,11% ao ano - nesse valor, porém, está inclusa a taxa de gestão e de performance também.

Voltado para o público em geral, o KDIF11 tem 13.792 cotistas atualmente e distribui rendimentos todos os meses.

O fundo aloca em dívidas ligadas a investimentos em infra estrutura, principalmente debêntures. Hoje, cerca de 83% do fundo está alocado em projetos de energia, 48% transmissão, e 35% geração de energia.

OGIN11

O fundo OGIN11 - Órama Infra é um FI-Infra gerido pelo Órama e administrado pelo Daycoval. Ele também tem o pagamento de proventos mensal, sempre no 5º dia útil e para investir nele é preciso considerar uma taxa de administração de 1% ao ano. Porém, não é cobrada taxa de performance.

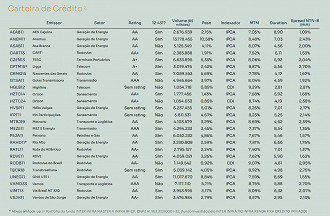

O ínicio de suas atividades é bem recente: outubro de 2022. Ele é um fundo do tipo condomínio fechado com prazo de duração indeterminado. Segundo o último relatório divulgado, a carteira do fundo atualemente é a seguinte:

RBIF11

O RBIF11, ticker para Rio Bravo ESG Infra, é um FI-Infra gerido pelo Rio Bravo e administrado também pelo Daycoval. Ele é voltado para Investidores em geral, tem um prazo de duração indeterminado e uma taxa de gestão de 0,80% ao ano, além de uma taxa de administração e custódia de 0,05% ao ano. Não há taxa de performance.

Esse fundo iniciou suas negociações no dia 23 de junho de 2022 e paga proventos todos os meses no 15º dia útil. Atualmente ele tem 411 cotistas e um patrimônio líquido de 30 milhoes.

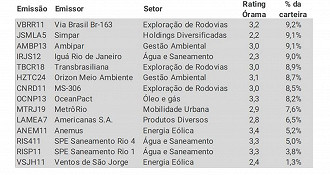

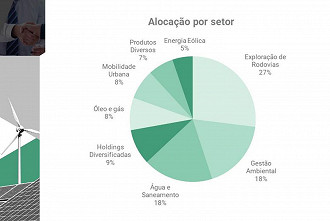

No portfólio do fundo, por sua vez, são 22 emissores listados. Eles pertencem a 10 segmentos de infraestrutura diferentes. São eles:

JURO11

O Sparta Infra FICF, penúltimo fundo da nossa lista, é gerido pela Sparta Administradora de Recursos Ltda. e administrado pelo BTG PActual. Ele tem hoje uma taxa de administração de 1% ao ano e não cobra taxa de performance.

Sua rentabilidade alvo é de 1,5 a 2,5% acima da NTN-B e a expectativa de proventos é de distribuição mensal. É voltado para o público em geral e está ativo desde a metade de 2022 também.

Sua carteira é composta por 92% de debêntures. A maior parte dos investimentos - 23% - está no setor de saneamento. A lista completa da composição da carteira é a seguinte:

XPID11

Gerido pela XP Asset e administrado pelo Banco Genial, o XPID11 busca ter um rendimento de 0,50% a 1% a mais ao ano do que os títulos de referência. Ele teve início em abril de 2021 e possui hoje mais de 3,8 mil cotistas, além de um patrimônio líquido de mais de R$ 305 milhões.

Seu portfólio tem uma concentração de 55% em transmissão e 35% em geração de biomassa. Há ainda uma parcela de 6% de investimentos no setor de geração hídrica. No total são 6 amissores listados. Veja só:

O que é um FI-Infra?

Um Fundo Incentivado de Investimento em Infraestrutura (FI-Infra) é uma comunhão de recursos destinados à aplicação em ativos relacionados à captação de recursos para investimento em infraestrutura.

Quantos FI-Infra estão listados na bolsa hoje?

Atualmente, há 10 FI-Infras listados na Bolsa de Valores do Brasil, a B3

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.