O Grupo Madero, empresa que opera uma rede de restaurantes, protocolou em 2 de agosto deste ano um pedido de oferta pública inicial (IPO, na sigla em inglês) junto à Comissão de Valores Mobiliários, a CVM, aumentando a lista de empresas interessadas em realizar a mesma operação no país, que permite a ida à Bolsa de Valores, a B3 no caso do Brasil.

Desta forma, a Madero poderá fazer IPO em breve e assim ser listada no mercado financeiro. Segundo o documento divulgado, caso a oferta saia do papel, a empresa será listada na B3 com a ação MDRO3 no segmento Novo Mercado, que exige altos padrões de governança corporativa.

Estão escalados como coordenadores do IPO da Madero as instituições financeiras BTG Pactual, que é o coordenador-líder, o Bank of America como agente estabilizador, Bradesco BBI, Itaú BBA, UBS BB e JP Morgan.

Madero prepara IPO com oferta primária e secundária

Conforme o documento protocolado junto à CVM, uma minuta do prospecto preliminar, a Madero prepara junto aos coordenadores da oferta e um grupo de acionistas um IPO com distribuição (venda de ações) primária e secundária.

Como regra, a venda primária de ações destina ao caixa da empresa realizadora do IPO os recursos levantados, enquanto o dinheiro captado com a oferta secundária é enviado a determinados acionistas da companhia.

Desta forma, no IPO da Madero uma parte dos recursos levantdos irão para os cofres da companhia, que poderá usá-los conforme os planejamentos da gestão. Segundo o documento protocolado na CVM, a Madero pretender usar a quantia que receber no IPO para as seguintes medidas:

- Investimento na expansão de novos restaurantes, renovação da frota e de cozinhas centrais (com 50% dos recursos levantados);

- Pagamento de contratos financeiros com a outra metade.

Já que a oferta está em fase inicial, ainda não foram anunciadas as demais informações sobre o IPO da Madero, como o potencial financeiro da operação, a quantidade de ações a serem negociadas, dentre outras. Caso tudo ocorra bem, o andamento do IPO e a listagem da empresa na B3 podem ocorrer em breve.

Quem é o Grupo Madero?

De uma unidade lançada em 2005, hoje o Grupo Madero opera uma rede com 238 restaurantes espalhados entre 18 estados do Brasil, sob duas marcas principais: Madero e Jeronimo. Segundo o documento divulgado, o Grupo Madero mantém um sistema integrado de produção, distribuição e logística.

"Nossos restaurantes estão divididos sob duas marcas principais, Madero e Jeronimo, com múltiplos conceitos distintos que incluem Madero Steak House e Madero Container sob a marca Madero, e Jeronimo e Jeronimo Track sob a marca Jeronimo", detalha a companhia pelo documento do IPO protocolado na CVM.

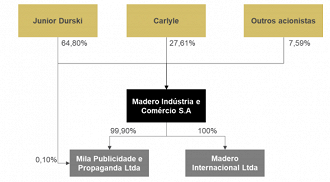

Sob atual controle de Junior Durski, o Grupo Madero também conta com outros acionistas, conforme pode ser visto abaixo, e domina duas subsidiárias. Em 2019, a companhia recebeu um aporte de R$ 700 milhões do Madrid Fundo de Investimento em Participações Multiestratégia, consta no documento divulgado.

"Desde o investimento feito pelo Madrid Fundo de Investimento em Participações Multiestratégia, os integrantes indicados pelo Carlyle para o nosso Conselho de Administração têm contribuído para o desenvolvimento de nossa estratégia comercial, para a adoção de práticas de governança corporativa aprimoradas e para a melhoria de nossos controles internos", disse a empresa.

Entre 2018 e 2019, a receita líquida do Grupo Madero cresceu 29% para R$888,9 milhões. Sentindo impacto negativo do isolamento social da pandemia de covid-19, a empresa registrou receita líquida total de R$795,8 milhões em 2020.

De outro lado, entre 2018 e 2019 a Madero teve prejuízo líquido de R$ 109,2 mi e R$ 26,6 milhões respectivamente, com melhora de 75,7%. Em 2020, houve prejuízo de R$ 249 milhões, segundo os dados contidos no documento divulgado.

E no primeiro semestre de 2021 o Grupo Madero ainda mantinha um prejuízo, que totalizava R$ 90 milhões.

"Além do impacto da pandemia em 2020 e 2021, o lucro líquido tem sido historicamente impactado pela estratégia agressiva de crescimento da Companhia, o que demanda fortes investimentos, os quais em parte estão sendo financiados por linhas de crédito bancárias, o que impacta nas elevadas despesas financeiras com o custo da dívida, uma vez que esses investimentos gerarão resultados em períodos futuros em despesas pré-operacionais. Com a Cozinha Central atualmente instalada e infraestrutura corporativa construída, a Companhia acredita estar bem posicionada para proporcionar um crescimento forte e rentável", explica o Grupo Madero.

- Veja a minuta do prospecto preliminar do IPO do Grupo Madero na íntegra.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.