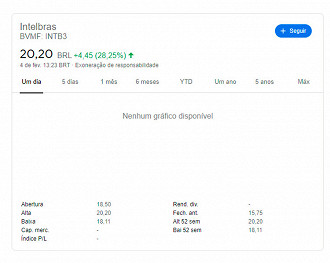

A Intelbras iniciou negociação de seus papeis na bolsa de valores (B3) nesta quinta-feira (4) com forte alta. Com preço inicial definido em R$ 15,75 no IPO, as ações já abriram cotadas a R$ 18,60 após a alta demanda e chegaram a passar de R$ 20 no primeiro dia, alta de quase 30%. A fixação do preço inicial da ação se deu no dia 2 de fevereiro, dois dias antes da estreia na B3.

O IPO teve todos os lotes (primário, secundário e suplementar) negociados e a captação passou de R$ 1,3 bilhão. Mais da metade desse montante será para expandir a operação e também para compra de outros cases com sinergia no negócio.

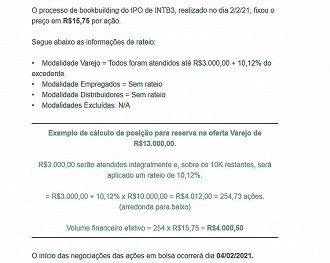

Na oferta inicial, houve ainda rateio na distribuição de ações para investidores do varejo. Já empregados e distribuidores foram totalmente atendidos. Em nota, a Intelbras disse que atendeu todos os investidores do varejo no valor de até R$ 3 mil. Quem reservou mais que isso, teve 10,12% atendido no que excedeu esse valor. Veja:

A companhia captou R$ 1,3 bilhão na operação, sendo 55% para o caixa da empresa e o restante para os acionistas vendedores. Levando em conta esse valor de R$ 1,3 bilhão captado, os lotes suplementares foram também colocados no mercado, conforme informou o prospecto - veja abaixo.

Intelbras (INTB3)

O IPO teve a distribuição primária de 46 milhões de ações ordinárias e secundária de 26 milhões de ações. Entretanto, como houve demanda, foram negociadas ainda 10,8 milhões de ações suplementares e um lote adicional de até 14,4 milhões de ações, segundo o documento divulgado, o que envolveu ainda mais dinheiro aos acionistas vendedores.

"A Intelbras irá utilizar os recursos da oferta primária para acelerar seu crescimento sustentável por meio de aquisições, expansão da sua capacidade industrial e automação de processos produtivos, ampliação de soluções de software as a service e hardware as a service, bem como para expandir canais internos verticais e de varejo", conta a empresa em comunicado à imprensa.

- Veja os documentos do IPO na íntegra.

Analistas não recomendaram entrada no IPO

Mesmo sendo uma empresa consolidada, casas de análise não mostraram muito otimismo com o IPO da empresa. Analistas da Eleven Financial e da Suno Research, duas empresas que fazem análise de ações não acreditaram que a ação iria decolar.

A Eleven diz que "recomendação é de não participação na oferta, pois o upside no ponto médio da faixa não nos parece justificar a relação risco x retorno de investimento em um papel estreante na bolsa". Já a Suno Research não via na faixa de preços estipulada uma margem de segurança suficiente para investir na ação. "Decidimos acompanhar como serão feitas as aquisições e os resultados da empresa com isso, mas num primeiro momento vamos ficar fora da oferta".

Afinal, a companhia é boa ou não para investir? Veja alguns dados para tomar a decisão.

Quem é a Intelbras

Sediada em São José (Santa Catarina), a Intelbras opera há mais de 44 anos, sendo a maior fabricante brasileira de câmeras e equipamentos de segurança eletrônica e de comunicação do país.

"Em linhas gerais, fornecemos nossos produtos para os setores empresarial, residencial e condominial equipamentos e softwares necessários para o monitoramento, armazenamento e gerenciamento de dados e comercializamos desde câmeras de vídeos, alarmes, fechaduras, roteadores, telefones corporativos e rádio comunicadores até baterias, cabos e painéis de energia solar", disse a empresa pelo prospecto do IPO.

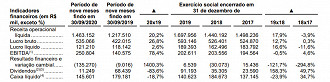

No fim dos nove primeiros meses de 2020, a empresa registrou uma receita operacional líquida de R$ 1,463 bilhão, sendo um crescimento de 20,2% quando comparado com o resultado registrado nesse período de 2019. Veja abaixo os principais resultados da Intelbras nos últimos anos:

Para onde vai o dinheiro do IPO

Ainda no prospecto divulgado, caso a oferta primária seja totalmente concretizada, os pelo menos R$ 750 milhões seriam para utilização nos seguintes projetos:

- 36% para crescimento inorgânico: aquisições de outras empresas.

- 26% para expansão de capacidade produtiva: ampliação de capacidade industrial e processos produtivos e de automatização especialmente nas plantas de Santa Catarina, Minas Gerais e Amazonas.

- 21% para aquisição de unidades "hardware como serviço": comercialização e distribuição de equipamentos de TI sem necessidade de compra, investimentos na área comercial e de desenvolvimento de produtos.

- 17% para área administrativa e de TI: expansão de times, desenvolvimento de e-commerce e investimento nos canais de varejo.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.