Aura Minerals (AURA33), publicou nessa terça-feira, 9 de novembro, suas demonstrações financeiras do 3T21 e as projeções atualizadas para o ano de 2021. Segundo o documento, a produção total no terceiro trimestre de 2021 foi de 61.588 GEO, ou seja, 14,32% de alta em comparação à produção total de 53.872 GEO no terceiro trimestre de 2020.

Além disso, no período de nove meses findo em 30 de setembro de 2020, a produção total das operações da Aura foi de 191.389 GEO. No período de doze meses findo em 30 de setembro de 2021, a produção da Aura chegou a 260.353 GEO, alcançando um nível recorde para a companhianuma alta de 36,03%.

Rodrigo Barbosa, CEO da Aura, comentou no ralatório: "Temos mostrado crescimento consistente ao longo dos últimos 12 meses atingindo mais um recorde de produção [...] com o total de 260,000 Oz, ainda que com uma produção pouco inferior ao 2º trimestre devido a interrupção de Honduras e menor teor em Gold Road e ainda assim, reduzimos nosso custo caixa por Oz. Para o quarto trimestre deste ano, entramos com capacidade aumentada no México e plano de mina com teores melhores, Honduras com operação estável e melhoria continua na gestão e melhora de recuperação, EPP com melhora gradual dos teores e, por fim, perdas limitadas em Gold Road".

Veja abaixo mais detalhes sobre as operações da Aura Minerals no 3T21 e suas expectativas para o restante do ano.

Destaques operacionais

A produção no terceiro trimestre de 2021 apresentou queda de 2% comparada ao segundo trimestre de 2021, principalmente devido aos bloqueios ilegais em San Andres, que interromperam as operações e, consequentemente, causaram redução da produção no mês de julho.

A produção em San Andres foi afetada negativamente em aproximadamente 5.000 a 6.000 GEO no trimestre, devido à interrupção. A Companhia estima que, sem a interrupção, a produção do terceiro trimestre de 2021 teria aumentado em relação ao trimestre anterior.

Apesar do número recorde alcançado no período de doze meses findo em setembro de 2021, a produção na EPP e na Gold Road ficou abaixo do esperado pela Aura para o trimestre. Por outro lado, Aranzazu consolidou o aumento de 30% na capacidade de produção anunciado anteriormente, produzindo 26.745 GEO no terceiro trimestre de 2021, um número recorde para a mina.

Destaques financeiros

No terceiro trimestre de 2021, a receita líquida da companhia foi de US$ 100,5 milhões, representando um aumento de 12% quando comparado ao mesmo período de 2020 e uma redução de 10% quando comparada ao segundo trimestre de 2021. Nos últimos doze meses, a receita líquida da Aura foi de US$ 428.832 milhões.

Os preços do ouro apresentaram queda de 1,4% no terceiro trimestre de 2021. O preço médio do ouro no mercado no terceiro trimestre de 2021 foi de US$ 1.790/Oz, ao passo que no segundo trimestre de 2021 o preço havia sido de US$ 1.816/Oz.

O preço do cobre apresentou queda de 3% no terceiro trimestre de 2021 quando comparado ao segundo trimestre de 2021. O preço médio do cobre no segundo trimestre de 2021 foi de US$ 4,22/lb, um aumento significativo de 42% em relação ao mesmo período do ano anterior (US$ 2,96/lb) e uma queda de 3% em relação ao trimestre anterior (US$ 4,36/lb).

No terceiro trimestre de 2021, o EBITDA ajustado foi de US$ 36.452 milhões, representando um aumento de 14% em comparação ao mesmo período de 2020. Em comparação ao segundo trimestre de 2021, o EBITDA ajustado diminuiu de US$ 40.199 para US$ 36.452 milhões (uma queda de - 9%). A redução do EBITDA ajustado no período se deve principalmente a:

- Pequena redução da produção e dos preços dos metais, comparada ao trimestre anterior, conforme explicado acima;

- Interrupção da produção em San Andres na maior parte do mês de julho; e

- EBITDA ajustado negativo de $2.691 na Gold Road.

A posição de Dívida Líquida da companhia para o período de nove meses findo em 30 de setembro de 2021 foi de US$ 7.695.

A companhia gerou fluxos de caixa de operações positivos, apesar da interrupção em San Andres, EBITDA ajustado negativo de US$ 2.691 milhões na Gold Road, Capex de US$ 17.680 milhões (incluindo Capex de Exploração e Expansão) e consumo de capital de giro não recorrente, que a companhia espera reverter nos próximos trimestres.

Porém, nesse balanço todo, a Aura acabou revertendo o ucro líquido de US$ 24,58 milhões registrado no terceiro trimestre de 2020 e encerrou o período de julho a setembro deste ano com prejuízo de US$ 14,58 milhões.

Projetos da companhia

Um dos projetos da companhia, a Almas, apresentou avanço na engenharia de detalhes e na compra de itens de longa duração para a construção, que tem a Promon Engenharia como empreiteira de EPCM. A companhia também avançou nas negociações para obter as licenças necessárias e espera dar início às construções no local em breve.

Em 13 de julho de 2021, a subsidiária da Companhia, Aura Almas Mineração S.A. ("Aura Almas"), emitiu Senior Notes com taxa variável e com vencimento em 2026 ("Senior Notes") no mercado brasileiro, em um valor principal agregado de aproximadamente R$ 400 milhões (aproximadamente US$ 77 milhões com base nas taxas de câmbio médias de 13 de julho de 2021).

O valor foi convertido para dívida em dólares dos EUA por meio de um instrumento de swap. As Senior Notes e o instrumento de swap têm um período de carência de dois anos e vencimento em cinco anos. A companhia prevê que a emissão dos títulos proporcionará liquidez adicional, além de auxiliá-la em seus projetos de crescimento e na melhora do seu perfil de dívida.

Para Matupá, a companhia divulgou uma avaliação econômica preliminar em 8 de novembro de 2021, onde mostrou que embora o projeto tenha somente 320.000 Oz em recursos - visto que a Avaliação Econômica Preliminar de Matupá demonstrou rápido retorno do investimento, em 2 anos -, ao invés de investir tempo e caixa para expandir os Recursos, a Administração da Aura decidiu concentrar seus esforços em 2021 na conversão dos Recursos de Matupá em Reservas. Caso obtenha resultados positivos, a Administração planeja iniciar rapidamente um estudo de viabilidade e o processo de obtenção de licenças ambientais.

A Avaliação Econômica Preliminar de Matupá estima um investimento total, após impostos, de aproximadamente US$ 94 milhões, gerando um valor presente líquido após impostos ("VPL") de US$ 86 milhões ao usar o valor ponderado dos preços médios de consenso do ouro para o período projetado, de US$ 1.552 por onça. O preço atual do ouro, de US$ 1.800 por onça, gera um VPL após impostos de US$ 134 milhões e um Retorno sobre o Patrimônio Líquido alavancado de 71,1%, sem incluir nenhum potencial de aumento da vida útil da mina, em que a Companhia investirá e explorará nos próximos anos.

A produção média anual de ouro foi estimada em mais de 60.000 onças, com custo total de manutenção (AISC) médio de US$ 591,4/Oz nos três primeiros anos do projeto e vida útil da mina inicialmente estimada em 7 anos, com base nas reservas minerais avaliadas em total conformidade com o NI 43-101. Ainda assim, a Companhia está investindo na exploração dessa prolífica região de mineração, principalmente no alvo Serrinhas, em que diversas perfurações foram concluídas até a presente data, e pretende aumentar a vida útil da mina e a produção em Matupá, levando a taxas internas de retorno e valor presente líquido mais elevados, caso obtenha resultados positivos.

Tendo concluído a Avaliação Econômica Preliminar de Matupá, a Companhia espera concluir um estudo de viabilidade completo para a Matupá, que deve ser finalizado no segundo trimestre de 2022.

Interrupção dos investimentos na Gold Road

Além disso, em 3 de novembro a Aura anunciou a decisão de interromper investimentos na mina de Gold Road. Aura tinha o conhecimento que a aquisição de Gold Road era arriscada uma vez que Gold Road não possuía Reservas Minerais Prováveis e Provadas. No entanto, Gold Road era uma oportunidade a um custo baixo de iniciar pequeno, gerar caixa e gradualmente crescer até tornar-se uma mina maior.

"Agora, com teores e resultados menores que aqueles esperados, somados aos resultados dos estudos de geologia que não confirmaram, de acordo com nossa expectativa, o potencial de Gold Road de crescer sua produção gradualmente no médio prazo, a Aura decidiu limitar suas perdas com Gold Road e focar capital e esforços em projetos maiores que terão maior relevância em nossa estratégia de crescimento como Almas, Matupá e outros", aponta o relatório da companhia.

- O relatório de resultados completos da Aura Minerals pode ser conferido clicando aqui.

Projeções atualizadas para 2021

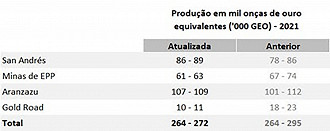

A companhia espera melhorias em suas operações no quarto trimestre de 2021, conforme indicadas abaixo:

- Aranzazu: No primeiro semestre do ano, a implementação de melhorias no circuito de moagem e flotação levaram ao aumento da margem, fazendo com que a produção alcançasse uma média de quase 100.000 toneladas por mês (30% superior a capacidade no início do ano) ja no terceiro trimestre do ano. A maior capacidade de produção, combinada a melhores teores de acordo com plano de mina e ao preço de cobre mais favoráveldeve afetar positivamente os custos de caixa, produção e, portanto, as margens ao longo do ultimo trimestre de 2021.

- San Andres: As interrupções das operações em julho tiveram impacto negativo sobre a produção projetada para o ano em cerca de 5,000 a 6,000 Oz.. Neste último trimestre espera-se uma estabilidade operacional somada a melhoras continuas na gestão da mina e planta com aumento médio de teor, melhora na produtividade e aumento na recuperação.

- EPP: desempenho no terceiro trimestre foi impactado por chuvas fora de época, o que dificultou o acesso ao minério de alto teor de Ernesto no fundo da cava e causou acúmulo de água e dificuldade de amostragem, combinado com teores abaixo do esperado em Ernesto e menor desempenho na mina de Japonês, que está operando em sua fase final (no fundo da mina). Esses fatores impactaram negativamente a produção e os custos caixa do ano. Para o quarto trimestre esperamos uma gradual melhora no teor com entrada de minério de Ernesto.

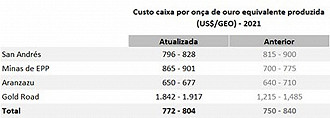

A produção de ouro equivalente atualizada da Companhia, o custo de caixa por onça de ouro equivalente produzida, a orientação de Capex para 2021 e uma comparação com a orientação anterior estão detalhados abaixo:

Para o cálculo do GEO atualizado em Aranzazu, a Companhia usou os preços de metais realizados para o período de janeiro a setembro de 2021 e as seguintes premissas, com base em projeções de mercado, para os preços dos metais para o período de setembro a dezembro de 2021:

- ouro: US$ 1.800 / onça;

- prata: US$ 24 / onça;

- cobre: US$ 4,39 / libra.

A tabela abaixo mostra os custos de caixa projetados atualizados da Aura por ouro equivalente produzido em 2021 por Unidade de Negócios:

Capex:

A tabela abaixo mostra a divisão das despesas de capital, estimadas por tipo de investimento, para a projeção atualizada:

- A redução do Capex de Expansão deve-se principalmente a atrasos na data de início da construção da Almas;

- O aumento do Capex de Exploração deve-se à reclassificação de Despesas de Exploração para Capex de Exploração, conforme explicado a seguir.

A Aura acredita que suas propriedades têm forte potencial geológico e o objetivo da administração é expandir o a vida útil das minas em suas unidades de negócios. Portanto, em 2021, a Aura planeja investir um total de US$ 23 milhões a US$ 27 milhões (anteriormente: US$ 24 milhões a US$ 28 milhões) que inclui:

- US$ 10 milhões a US$ 12 milhões (anteriormente: US$ 9 milhões a US$ 11 milhões) em despesas de capital (incluídas na tabela acima); e,

- US$ 13 milhões a US$ 17 milhões (anteriormente: US$ 15 milhões a US$ 17 milhões) em despesas de exploração, não capitalizadas (não incluídas na tabela acima).

Conforme observado acima, há uma ligeira redução na projeção de exploração da Companhia, devido à interrupção gradual das atividades na Gold Road.

Fatores Chave:

- A lucratividade futura da Empresa, os fluxos de caixa operacional e a posição financeira estão intimamente relacionados aos preços prevalecentes de ouro e cobre. Os principais fatores que influenciam o preço do ouro e do cobre incluem, mas não se limitam, a oferta e demanda de ouro e cobre, a força relativa das moedas (especialmente o dólar dos Estados Unidos) e fatores macroeconômicos, como expectativas atuais e futuras para inflação e taxas de juros. A Administração acredita que o ambiente econômico de curto a médio prazo provavelmente permanecerá relativamente favorável para os preços das commodities, mas com volatilidade contínua.

- Para reduzir os riscos associados aos preços das commodities e a volatilidade da moeda, a Companhia continuará avaliando e, se julgar apropriado, implementará programas de proteção disponíveis. Para obter informações adicionais, consulte o Formulário de Referência mais recente da Companhia.

- Outros fatores-chave que influenciam a lucratividade e os fluxos de caixa operacionais são os níveis de produção (impactados por teores, quantidades de minério, processos de recuperação, mão de obra, estabilidade do país, instalações e disponibilidade de equipamentos), custos de produção e processamento (impactados por níveis de produção, preços e uso dos principais consumíveis, trabalho, inflação e taxas de câmbio), entre outros fatores.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.