O conselho de administração do Hospital Mater Dei aprovou uma fixação de preço por ação de R$ 17,44 em sua oferta pública inicial de ações (IPO, na sigla em inglês), bem abaixo da faixa indicativa de R$ 21,80 a R$ 26,20. Segundo o documento protolado junto à Comissão de Valores Mobiliários, a precificação do papel aconteceu na quarta-feira, 14 de abril.

Segundo o documento divulgado, com o preço de R$ 17,44 por ação, o IPO consegue levantar R$ 1,4 bilhão, sem considerar os lotes extras. Também foi aprovado o aumento do capital social da Mater Dei, de R$ 131,8 milhões para R$ 1,3 bilhão.

Após a conclusão do IPO, deverá ser destinada ao caixa da empresa uma quantia líquida de quase R$ 1,1 bilhão, que será usada para "investir na expansão inorgânica, por meio de aquisições de sociedades que atuam nos segmentos de serviços de saúde em praças estratégicas no Brasil, bem como startups e healthtechs que possam agregar valor à operação da Companhia; e para custear a construção de novos hospitais em novos projetos (greenfield), envolvendo desde a prospecção e compra do terreno até a construção do edifício e compra de equipamentos", segundo o prospecto.

Conforme o novo cronograma da oferta, a Mater Dei vai estrear na B3 com a ação MATD3 nesta sexta-feira, 16 de abril de 2021, no segmento novo mercado.

IPO da Mater Dei

Segundo o documento divulgado, a expectativa era de que cada ação ficasse entre R$ 21,80 a R$ 26,20 no IPO, que foi a faixa indicativa traçada para a oferta, mostrando então um preço médio de R$ 24. Mas como foi dito acima, o papel saiu abaixo disso, aos R$ 17,44.

O período de reserva das ações da Mater Dei aconteceu entre 29 de março de 2021 e fechou em 9 de abril. Para investir no IPO, foi preciso respeitar o valor mínimo de R$ 3 mil e a quantia máxima de R$ 1 milhão.

A oferta base do IPO conta com uma distribuição primária de 68,1 milhões de novas ações ordinárias a serem emitidas pela Mater Dei e também uma distribuição secundária de 12,5 milhões de ações de titularidade dos acionistas vendedores.

As coordenadoras do IPO da Mater Dei foram as instituições BTG Pactual, Bradesco BBI, Itaú BBA, JP Morgan e o Banco de Investimentos Safra.

- Veja os documentos do IPO na íntegra

Sobre a Mater Dei

Sediada na cidade de Belo Horizonte, em Minas Gerais, a Mater Dei é uma empresa integrada que presta serviços hospitalares e oncológicos, sendo a maior rede hospitalar de Minas Gerais em número de leitos privados, com 18% do total de leitos privados na região metropolitana de Belo Horizonte, de acordo com o Cadastro Nacional de Estabelecimentos de Saúde (CNES).

A Rede Mater Dei é a única plataforma hospitalar do Brasil com 100% dos hospitais acreditados pela Joint Commission International (JCI), certificação de referência mundial no setor hospitalar.

Pelo prospecto preliminar do IPO, a empresa disse que até dezembro de 2020 contava com 1.081 leitos hospitalares distribuídos em suas três unidades, que ficam na região metropolitana de Belo Horizonte.

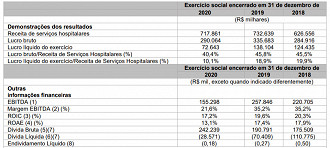

Em 2020, a Mater Dei registrou um lucro líqudo de R$ 72,6 milhões ante R$ 138,1 milhões de 2019. Nesse mesmo intervalo, a receita de serviços hospitalares caiu de R$ 732,6 milhões para R$ 717,8 milhões, sendo ainda um avanço em relação ao saldo de R$ 626,5 milhões obtido em 2018.

Como pode ser visto na tabela abaixo, o ebitda da empresa atingiu R$ 155,2 milhões em 2020 e a dívida líquida apresentou queda nos últimos três anos, passando de R$ 110,7 milhões em 2018 para R$ 28,5 milhões em 2020.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.