A AES Brasil (AESB3) teve um lucro líquido de R$ 430,8 milhões no terceiro trimestre de 2021, o que representa um aumento de 742,4% em relação ao mesmo período do ano passado. Porém, por outro lado, a companhia registrou um EBITDA de apenas R$ 92,1 milhões, o que é 70,5% a menos na comparação com o 3T20.

Essas dados são do relatório de resultados do 3T21, divulgado nessa quarta-feira, 3 de novembro. Entre outros destaques estão a Dívida Líquida de R$ 5.202,6 milhões, numa alavancagem de 2,6 x, a Margem Líquida de R$ 210,7 milhões, o que representa -45,8% na comparação com o mesmo período de 2020 e os custos e despesas operacionais que que totalizaram R$ 569,4 milhões, 188,8% a mais em relação ao 3T20.

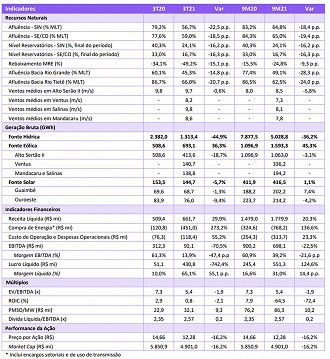

Veja outros detalhes do relatório abaixo.

Destaques do Período

- Constituição de joint venture com a BRF para o fornecimento de 80 MW médios pelo prazo médio de 15 anos. O Projeto, com início de construção esperado em 2021, possui 160 MW de capacidade instalada alocada no Complexo Eólico Cajuína;

- Fornecimento e instalação de turbinas eólicas de 684 MW de capacidade instalada para o desenvolvimento da primeira e segunda fase do Complexo Eólico Cajuína, fruto do acordo de exclusividade com a Nordex;

- Financiamento de R$ 715 milhões junto ao BNB, a um custo de IPCA+2,26% a.a. e prazo de 24 anos, e emissão de R$ 500 milhões em debêntures, com um prazo de 20 anos e um custo médio ponderado de IPCA+6,27% a.a., para o desenvolvimento das fases 01 e 02 do Complexo Eólico Tucano. Ambas as captações possuem o mais longo prazo já emitido por uma geradora;

- Nível de contratação hídrico em 74% para 2021 e 77% para 2022, com a realização de compras antecipadas de energia para fazer frente ao cenário hidrológico estressado;

- Otimização da estrutura societária e de capital da Companhia com a finalização do processo de reorganização societária envolvendo incorporação da AES Tietê pela AES Brasil Operações S.A., com reconhecimento, neste trimestre, de R$ 533 milhões em nos resultados, diferidos sobre o prejuízo fiscal acumulado pela AES Operações;

- Follow-on - Oferta pública de distribuição de ações com esforços restritos, liquidada em 01 de outubro, com o aumento do capital social da Companhia em R$ 1.116 milhões mediante a emissão de 93 milhões de novas ações ordinárias. O montante arrecadado neste processo será destinado aos projetos de crescimento da Companhia; e

- AES Corp reforça sua confiança no negócio da AES Brasil e aumenta sua participação acionária de 45,7% para 46,7%.

A tabela resumo com os principais números da companhia no período pode ser conferida abaixo:

Desempenho financeiro

A receita operacional líquida totalizou R$ 661,7 milhões no 3T21, representando um aumento de 29,9% ou R$ 152,3 milhões em comparação com o 3T20 (R$ 509,4 milhões).

Já a margem operacional líquida da AES Brasil totalizou R$ 210,7 milhões no 3T21, representando uma redução de 45,8% ou R$ 177,8 milhões em comparação com o 3T20 (R$ 388,5 milhões). Esse resultado, segundo a empresa, é explicado pelos seguintes fatores:

- redução de R$ 202,9 milhões na margem hídrica devido a maior compra de energia no período, com um maior volume de compra de energia (3T21: 1.456,5 MWh vs. 3T20: 524,7 MWh) atrelado ao maior preço médio (3T21: R$309,6/MWh vs. 3T20: R$230,3/MWh);

- menor margem solar no montante de R$ 8,0 milhões em decorrência, principalmente, da menor receita líquida do complexo AGV, reflexo da operação comercial do PPA de AGV a partir de janeiro de 2021, o qual possui um preço menor do que o contrato bilateral firmado em 2020 na ocasião da entrada em operação antecipada do parque, e ressarcimento à CCEE em função da geração; parcialmente compensado pelo

- aumento da margem eólica no valor de R$ 34,3 milhões em razão da contribuição dos Complexos Ventus, Mandacaru e Salinas.

No acumulado de 2021, a receita operacional líquida totalizou R$ 1.779,9 milhões, um incremento de 20,3% ou R$ 300,9 milhões em comparação com 2020 (R$ 1.479,0 milhões). A margem operacional líquida, por sua vez, totalizou R$ 1.011,7 milhão, representando uma redução de 12,4% ou R$ 142,7 milhões em comparação com 2020 (R$ 1.154,4 milhão).

Os custos operacionais e despesas gerais e administrativas totalizaram R$ 118,4 milhões no 3T21, um aumento de 55,2% em comparação com o reportando no 3T20 (R$ 76,3 milhões). Os principais destaques nesse quesito foram o incremento trazido pela inflação e dissídio de R$ 11,1 milhões; o incremento R$ 3,8 com a manutenção de ativos em operação; além de um maior custo no valor de R$ 14,3 milhões com o objetivo de realizar o turnaround operacional dos Complexos Mandacaru e Salinas e Ventus, sendo R$ 11,4 milhões com contrato de O&M e R$ 2,9 milhões com ajuste de inventário.

A companhia também disse que impactou nesse resultado os maiores custos com investimentos em TI e Inovação como apoio à implementação da estratégia de digitalização, como cadeia de suprimentos global, inteligência comercial e soluções digitais para clientes, no valor de R$ 8,7 milhões; e os custos e despesas na coluna de crescimento no montante de R$ 1,3 milhão com serviços de terceiros

Sobre o EBITDA, já citado no início do texto, a empresa informou que sua diminuição na comparação com o 3T20 se deve principalmente à redução de R$ 223,7 milhões no Ebitda hídrico, reflexo dos maiores preços de energia no período, impactadas tanto pelo maior volume quanto preço médio de compra.

"Esses efeitos refletem o cenário hídrico adverso, em especial na região SE/CO, onde a Companhia opera suas usinas hidrelétricas. Ao fim de setembro, o nível dos reservatórios no SIN era de 24,1% vs. 40,3% em setembro de 2020. O nível de reservatórios relativo da AES Tietê era de 36,4% em setembro de 2021 e 53,7% em setembro de 2020", diz a companhia no relatório.

Também houve reduão de R$ 15,7 milhões no Ebitda solar, reflexo da operação comercial do PPA de AGV a partir de janeiro de 2021, o qual possui um preço menor do que o contrato bilateral firmado em 2020, o que foi compensado pelo incremendo no EBITDA eólico de R$ 21,2 milhões.

Então, o resultado financeiro da companhia foi um resultado negativo de R$ 108,6 milhões, uma diferença de R$ 76,1 milhões em relação ao resultado de R$ 184,7 milhões negativo registrado no 3T20.

O Lucro Líquido consolidado, cujo aumento foi de mais de 700% como já dito anteriormente, teve como causas, segundo a AES Brasil, o tributo diferido no montante de R$ 535,9 milhões, decorrente do crédito fiscal de R$ 532,6 milhões reconhecido no 3T21, em função da continuidade da reestruturação de sua subsidiária AES Brasil Operações; além de uma menos despesa financeira líquida, um menor EBITDA e uma maior depreciação e amortização, no valor de R$ 45,5 milhões.

No acumulado do ano, a Companhia apurou um lucro líquido consolidado de R$ 551,3 milhões, resultado 124,6% inferior ao auferido no mesmo período do ano passado (R$ 245,4 milhões), explicado pelos mesmos motivos elucidados acima.

Veja na íntegra o relatório de resultado do 3T21 da AES Brasil.

Ações AESB3

As ações da companhia apresentaram uma desvalorização de 16,2% nos últimos doze meses encerrados em 30 de setembro, encerrando o trimestre cotadas a R$ 12,28/ação. Em relação aos indicadores de mercado, o Ibovespa apresentou valorização de 17,3% enquanto o IEE valorizou 14,2% nos últimos 12 meses.

Além disso, após a apresentação desses resultados, ate o início da tarde dessa quinta-feira, 4 de novembro, a AES Brasil vinha com uma queda de 1,73% no preço de suas ações, que estavam custando, cada uma R$ 11,36 por volta das 14h25. Ela havia iniciado o dia com a cotação em cerca de R$ 11,70 por ação.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.