A CSN Mineração realiza nesta semana sua oferta pública inicial (IPO, na sigla em inglês) com suas ações sendo precificadas a R$ 8,50 cada, o piso da faixa indicativa traçada para a operação, que variava entre R$ 8,50 e R$ 11,35, conforme informações antecipadas pela agência Reuters. O valor foi definido no dia 12 de fevereiro.

Alimentando a explosão de IPO's, a CSN Mineração deve entrar para a bolsa de valores brasileira (B3) com a ação CMIN3 no dia 18 de fevereiro de 2021, próxima quinta-feira será a estreia, no segmento nível 2 da B3.

Segundo o prospecto preliminar divulgado, o IPO consiste em uma distribuição secundária de mais de 372 milhões de ações ordinárias, quase 70% da oferta base, e contou também com distribuição primária de cerca de 161 milhões de papeis. Conforme informações da agência Reuters, a operação movimentou cerca de R$ 5,2 bilhões.

IPO da CSN Mineração terá rateio

A CSN Mineração pediu autorização para para fazer IPO em 19 de outubro de 2020 junto ao regulador do mercado brasileiro de capitais, a CVM. Após, a CVM analisou os documentos e liberou a oferta.

Segundo as corretoras, haverá rateio de ações entre os interessados. Quem optou pelo chamado "lock-up", que proíbe a venda por determinado período de tempo, teve uma parcela maior de papeis atendida. Assim, serão atendidas as reservas de acordo com o especificado a seguir:

- Varejo Sem Lock-up: 2,29%

- Varejo com Lock-up: 61,20%

- Private com Lock-up: 60,93%

- Private sem Lock-up: 0,627%

Com os recursos captados pela distribuição primária de ações (R$ 1,37 bilhão), a empresa disse pelo prospecto que pretendia usá-los para executar planos de expansão, como o projeto Itabirito P15 e a recuperação de rejeitos de Barragem Pires e Casa de Pedra.

Os vendedores de ações do IPO foram a Companhia Siderúrgica Nacional (CSN), a Japão Minério de Ferro (JBMF) e a empresa de ferro e aço Posco, que levaram R$ 3,85 bilhões ao todo.

Conforme os documentos, que podem ser consultados no site da CVM e na central de relações com investidores da CSN Mineração, o prazo de reserva das ações do IPO começou em 2 de fevereiro e terminou no dia 11 do mesmo mês.

A coordenação do IPO ficou por conta das instituições Morgan Stanley, Caixa Econômica Federal, Citigroup, XP Investimentos, Banco Fibra, Bank of America, JP Morgan, Banco Safra, Bradesco BBI, BTG Pactual, Santander e UBS BB.

Um pouco sobre a CSN Mineração

Fundada em 1941 e sendo majoritariamente controlada pela Companhia Siderúrgica Nacional (CSN) atualmente, a empresa é uma gigante do setor nacional e do mercado transoceânico, considerada a segunda maior exportadora de minério de ferro do Brasil.

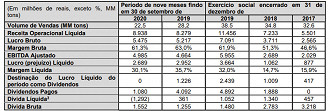

A CSN Mineração vendeu em 2019 a quantidade de 38,5 milhões de toneladas de minério de ferro, ano em que a mineradora registrou um lucro líquido de R$ 3,6 bilhões, como pode ser visto na tabela abaixo:

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.