O Sistema Financeiro Nacional (SFN) do Banco Central do Brasil (BCB) costuma utilizar alguns índices para avaliar a saúde financeira de algumas instituições como os bancos. Entre esses índices, um dos mais importantes é o de Basileia. Você já ouviu falar dele? Provavelmente se você acompanha os balanços trimestrais dos bancos já deve ter visto ele.

O Índice de Basileia é um conceito internacional que foi criado pelo Comitê de Basileia, formado por um grupo de 45 autoridades monetárias de diferentes regiões do mundo, em 1988, na Suíça. O Brasil aderiu em 1994 ao acórdão e, desde então, passou a controlar mais de perto as instituições financeiras. Ele é utilizado para bancos, corretoras e financeiras.

Mas o que, afinal, esse índice mede? Basicamente a solvência de uma instituição, ou seja, a relação que existe entre o capital próprio e o capital de terceiros, ou, melhor ainda: quanto a instituição possui de capital próprio e quanto esse banco deve para outras pessoas e instituições.

Desde sua criação, em 1988, o índice passou por alguns ajustes, ou seja, o arcabouço das recomendações foi sendo aprimorado com o passar do tempo e com as mudanças na economia mundial. Assim, surgiu em 2004 o Basileia II e, mais recentemente, em 2010, o Basileia III, em resposta à crise financeira internacional de 2007/2008.

Quanto mais uma instituição se adequar aos parâmetros do Basileia III atualmente, mais chances de estabilidade e segurança financeira ela tem.

Por que é importante conhecer esse índice?

Esse índice é útil para aqueles que optam por deixar dinheiro guardado nessas instituições, mas, principalmente, para aqueles que desejam investir nelas com mais segurança.

Para entender como tudo isso funciona, antes é preciso ter uma noção de como funciona o sistema bancário. Como todos nós sabemos, os bancos costumam emprestar dinheiro para pessoas. Mas de onde vem esse dinheiro? Em geral, uma parte vem de capital próprio e outra parte de pessoas que emprestam o seu dinheiro para o banco.

Ou seja, por meio de uma aplicação em renda fixa, por exemplo, eu empresto um valor ao banco sob um juros X e o banco usa esse dinheiro para emprestar a outra pessoa por juros maiores (3x, por exemplo).

O problema é que num período de tempo de alguns meses ou alguns poucos anos (dependendo da aplicação), eu posso receber o meu dinheiro de volta com juros, enquanto que o banco normalmente empresta por um período bem maior (30 anos, por exemplo, no caso de financiamento de uma casa).

Essa diferença é chamada de descasamento do fluxo de caixa e pode trazer alguns riscos para o banco caso ele não tenha uma boa saúde financeira. E é aí que entra o Índice de Basileia. Entendeu?

As regras desse índice tentam evitar que as instituições emprestem além do que sua capacidade financeira permite, para reduzir a chance de quebra ou de que a perda atinja também os clientes que depositam recursos na instituição.

Quanto maior o Índice de Basileia, menor é o risco

A recomendação internacional é um mínimo de 8%, mas no Brasil a exigência é um pouco maior: as instituições devem ter um índice mínimo de 11%, exceto nos casos dos bancos cooperados para os quais a exigência mínima é de 13%.

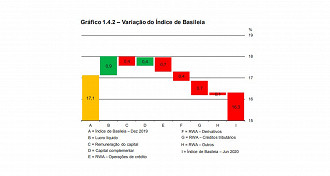

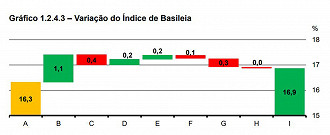

De acordo com o último Relatório de Estabilidade Financeira emitido pelo Banco Central em abril de 2021, a média do Índice de Basileia das instituições financeiras do Brasil em dezembro de 2020 era de 16,9%. Nos relatórios anteriores, de outubro de 2020 e de abril de 2020 a média estava em 16,3% e 17,1%, respectivamente. Em função da pandemia, uma queda no índice era esperada.

Ainda assim, os 16,9% são considerados muito bons pelos especialistas. Significa que a saúde financeira das instituições financeiras do Brasil vão muito bem, obrigado.

Como consultar o Índice de Basileia?

É possível ter acesso ao índice dos bancos brasileiros no site do Banco Central do Brasil ou ainda diretamente nos sites das próprias instituições financeiras. Em alguns casos você vai precisar acessar o arquivo de Demonstrações Contábeis que é disponibilizado por todos os bancos trimestralmente.

Abaixo também trazemos uma lista com os índices dos principais bancos brasileiros.

Como calcular o Índice de Basileia?

O cálculo desse índice não é dos mais fáceis porque para fazê-lo é necessário levar em consideração uma série de fatores. Será mais fácil você consultar o cálculo pronto no BC ou no relatório do banco.

Porém, se mesmo sabendo disso você gostaria de saber como o cálculo do índice é feito, vamos explicar: segundo as orientações do Banco Central é necessário saber o valor exato do Patrimônio de Referência (PR) e do Patrimônio Líquido Exigido (PLE) e a partir desses dados aplicar em uma fórmula.

Abrindo o relatório de demonstrações contábeis do seu banco, você deve procurar a informação Patrimônio de Referência. Em seguida, procure pelo dado total de "Ativos Ponderados de Risco" (RWA). O passo seguinte é fazer a divisão do PR pelo RWA. O resultado será o Índice de Basileia buscado.

É preciso estar atento pois esses dados costumam variar a cada trimestre, por isso é importante ter em mãos o relatório mais recente possível para fazer o cálculo do índice atual.

Índices dos principais bancos do Brasil (atualizado)

Atualmente os índices dos cinco maiores bancos do Brasil são os seguintes:

- Banco do Brasil (BBAS3): 17,76%

- Banco Itaú (ITUB3): 14,7%

- Banco Bradesco (BBDC3): 15,4%

- Banco Santander (SANB11): 14,9%

- Banco Caixa Econômica Federal: 20,1%

- Nubank: 85,8%

- Inter: 49,7%

O que é o Índice de Basileia dos bancos?

O Índice de Basileia é um conceito internacional criado para medir a solvência de uma instituição, ou seja, a relação que existe entre o capital próprio e o capital de terceiros, ou, melhor ainda: quanto a instituição possui de capital próprio e quanto esse banco deve para outras pessoas e instituições.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.