Após empecilhos em 2021, o Inter (BIDI3, BIDI4 e BIDI11) anunciou que retomou toda a operação de reorganização societária, que visa migrar as atuais ações para uma nova empresa que será listada na Bolsa de Valores dos Estados Unidos Nasdaq.

Atualmente, o Inter está listado no Nível 2 da Bolsa de Valores de São Paulo (B3) com as ações do tipo ordinária e preferencial de código BIDI3 e BIDI4, respectivamente, bem como com as units BIDI11.

Segundo a instituição financeira, é esperado que as ações (BIDI3/BIDI4) e units (BIDI11) do Inter sejam deslistadas da B3. Com a reorganização societária, o Inter apenas será negociado no mercado financeiro brasileiro por meio de certificados de depósito de valores mobiliários (BDR's) - assim como acontece com o Nubank (NUBR33), por exemplo.

Inter retoma reorganização societária em 2022

Em movimento de retomada da reorganização societária, em 15 de abril de 2022 a Inter&Co realizou filing público de um aditivo à declaração de registro (registration statement) perante a Securities and Exchange Commission (SEC), que é a Comissão de Valores Mobiliários dos Estados Unidos (EUA).

O aditivo enviado para a SEC nos Estados Unidos conta com novos termos e condições para a potencial retomada da Reorganização Societária do Inter, que está entre as empresas da B3 mais negociados hoje em dia, visto que as units possuem uma participação de cerca de 0,4% do Ibovespa.

Toda a operação consistirá em incorporação da totalidade das ações de emissão do Inter pela Inter Holding Financeira S.A. (HoldFin), a controladora. Com isso, a nova companhia emitirá, em favor dos acionistas do Inter, atuais titulares de ações ordinárias e preferenciais de sua emissão, bem como units, de duas classes de ações preferenciais de emissão da HoldFin obrigatoriamente resgatáveis, da seguinte forma:

- Classe resgatável em BDRs (Opção BDRs); ou

- Classe resgatável em dinheiro (Opção Cash-Out) de forma proporcional à participação.

Acionistas do Inter (BIDI) terão duas opções

Com a retomada da reorganização societária, surge questionamentos sobre a situação dos atuais acionistas do Inter. A primeira das opções consiste em recebimento dos BDRs a serem negociados na Bolsa de Valores de São Paulo (B3) após a conclusão da reorganização societária do Inter.

A segunda alternativa é a saída do acionista da companhia, por meio de recebimento em dinheiro de forma proporcional à participação no Inter. No âmbito da reorganização societária, serão geradas as chamadas "Ações PN Resgatáveis".

Acontece que para cada 6 ações ordinárias e/ou preferenciais de emissão do Inter (BIDI3 e BIDI4), será entregue 1 PN Resgatável de emissão de HoldFin. Dessa forma, será entregue uma fatia de 0,16666666667 PN Resgatável para cada ação ordinária ou preferencial de emissão do Inter e, para cada 2 units do Inter, será entregue 1 PN Resgatável.

Cada Ação PN Resgatável de emissão da HoldFin será resgatada mediante a entrega de 1 BDR da nova companhia ou uma quantia de R$ 38,70 em dinheiro, sendo que quem escolhe é o acionista.

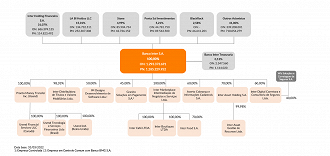

Nessa nova tentativa, o Inter fixou um novo limite de cerca de R$ 1,131 bilhão na opção cash-out, equivalente a 10% do valor total das ações em circulação. A quantia fica abaixo dos R$ 2 bilhões fixados anteriormente. Veja abaixo como está a estrutura societária do Inter antes da operação:

O que acontece com o Banco Inter (BIDI3, BIDI4 e BIDI11)?

Após reorganização societária, o Inter (BIDI3, BIDI4 e BIDI11) sairá da B3 e listará ações na Nasdaq. No Brasil serão negociados BDRs.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.