Mais uma empresa realiza IPO no Brasil em 2021. Com aval da Bolsa de Valores (B3) e da CVM, a Oncoclínicas concluiu sua oferta e estreou na B3 em 10 de agosto. O primeiro dia da empresa no mercado financeiro foi marcado com queda e a ONCO3 fechou o pregão contada a R$ 19,11 com desvalorização de 3,24%.

A baixa persistiu e a ação ONCO3 via queda acumulada de 4,03%, aos R$ 18,34 até às 12h26min desta quarta-feira, 11 de agosto. No IPO, o conselho de administração precificou a ação a R$ 19,75.

O período de reserva das ações da Oncoclínicas terminou em 5 de agosto, sendo que parte dos recursos levantados serão destinados ao caixa da empresa, que pretende usá-los em projetos de expansão.

Oncoclínicas anuncia IPO de R$ 3,5 bi

O IPO da Oncoclínas do Brasil contou, inicialmente e conforme a demanda, com uma distribuição primária de 90.049.527 de novas ações ordinárias a serem emitidas pela companhia e distribuição secundária de 45.024.764 de papéis sob titularidade dos acionistas vendedores, sendo então uma oferta base de mais de 135 milhões de ações.

A expectativa era de que as ações (ONCO3) fossem precificadas dentro da faixa indicativa de R$22,21 a R$30,29, o que gera então um preço médio de R$ 26,25 por papel. E considerando essa média sobre a oferta base (distribuição primária e secundária), o IPO da Oncoclínicas poderia movimentar um total de R$ 3.545.700.138,75.

Entretanto, a Oncoclínicas do Brasil Serviços Médicos (ONCO3) precificou sua ação a R$ 19,75 no IPO, o que ficou abaixo da faixa indicativa. Com isso, a empresa pode agora levantar um total de R$ 2,667 bilhões com a venda primária e secundária de ações.

Além da oferta inicial, também poderá haver no IPO negociação de um lote adicional de até 20% a mais, sendo 27.014.858 de ações ordinárias de emissão da Oncoclínicas, bem como de um pacote suplementar de até 15% da base, sendo 20.261.143 de papéis. Caso então haja demanda, a companhia conseguirá levantar ainda mais recursos.

Com sua parte, a Oncoclínicas disse que pretende usar os recursos líquidos levantados no IPO, um valor estimado de R$ 1,673 bilhão, para os seguintes projetos:

- Expansão inorgânica, por meio de aquisições aquisições futuras (35%), bem como de aquisições que já estão em andamento (40%);

- Expansão orgânica, por meio de projetos de investimento (15% dos recursos);

- Recursos para capital de giro (10% dos recursos captados no IPO).

A oferta foi aberta ao público em geral e haverá esforços para colocação das ações também no exterior. Estão coordenando o IPO da Oncoclínicas as instituições financeiras Goldman Sachs (que é o coordenador-líder), o Itaú BBA como coordenador-global, Citi, UBS BB, Santander, JP Morgan e a XP Investimentos.

- Veja o prospecto definitivo do IPO da Oncoclínicas na íntegra.

Período de reservas da ONCO3 no IPO

Pelo atual calendário do IPO da Oncoclínicas, o período para reserva das ações da ONCO3 abriu em 26 de julho e terminou no dia 5 de agosto, para a oferta de varejo.

Para participar do IPO da Oncoclínicas, precisou-se fazer investimentos mínimo e máximo de R$ 3.000,00 e R$ 1 milhão, respectivamente, na oferta de varejo.

Quem entrou no IPO agora precisa ficar atento ao fato de que o IPO da Oncoclínicas contará com lock-up, um período em que não se pode negociar as ações reservadas na oferta. Segundo o documento divulgado, o lock-up da ONCO3 seguirá até 24 de setembro deste ano.

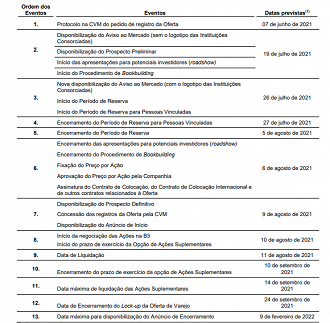

Calendário completo do IPO da Oncoclínicas

Conforme o planejamento inicial, a precificação da ação ONCO3 foi feita pelo conselho administrativo da Oncoclínicas em 6 de agosto, um dia após o término do período de reservas. Após isso, a estreia na B3 aconteceu em 10 de agosto, terça-feira, no segmento Novo Mercado que exige altos padrões de governança corporativa.

Veja abaixo o atual calendário das etapas do IPO da Oncoclínicas (ONCO3):

Sobre a Oncoclínicas do Brasil

Fundada em 2010 na capital de Minas Gerais, Belo Horizonte, a Oncoclínicas é uma empresa que presta tratamento médico oncológico. Nomeada como líder em oncologia privada no mercado brasileiro pela agência norte-americana IQVIA - em receita -, a Oncoclínicas opera atualmente com 70 instalações presenciais ativas, entre locais como clínicas e centros de tratamento de câncer, compostas por especialistas em oncologia, radioterapia, hematologia e transplante de medula óssea, dentre outros serviços.

Pelo prospecto do IPO, a Oncoclínicas conta um pouco sobre as pretensões de longo prazo da companhia: "Nossa missão de vencer o câncer está ancorada na abordagem centrada na experiência do paciente, cujo bem-estar e qualidade de vida pautam nossas decisões no curto, médio e longo prazo. Temos a meta de nos tornar referência mundial no tratamento de pacientes com câncer e em pesquisas oncológicas, aliando um corpo clínico qualificado a avançadas terapias e tecnologias, bem como de elevar o nível de atendimento oncológico no Brasil ao mais alto padrão mundial, incluindo protocolos clínicos internacionais e tecnologias de ponta, e de contribuir de forma relevante para ensaios clínicos internacionais, desenvolvimento de novas terapias e aumento da sobrevida dos pacientes oncológicos no Brasil".

Segundo a IQVIA, a Oncoclínicas é a maior empresa de oncologia clínica privada do Brasil quando o assunto é receita. A companhia possui unidades em 20 cidades espalhadas pelo Brasil e também opera uma unidade de bioinformática nos Estados Unidos.

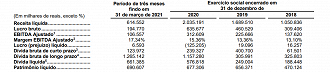

Em 2020, a Oncoclínicas realizou 1 milhão de consultas e registrou uma receita líquida de R$ 2 bilhões ao todo, mas teve prejuízo líquido de R$ 125,2 milhões. Já no primeiro trimestre de 2021, a empresa atingiu um lucro líquido de R$ 6,5 milhões e receita líquida de R$ 614,5 milhões.

Por sua vez, a dívida líquida da Oncoclínicas fechou o primeiro trimestre de 2021 aos R$ 661,3 milhões, conforme pode ser visto na tabela abaixo:

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.