Com o aumento da inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA) e da taxa básica de juros do Brasil, a Taxa Selic, duas modalidades de investimento estão sendo muito procuradas: o Tesouro IPCA e o Tesouro Selic.

Aplicações de renda-fixa híbridas (prefixada + pós-fixada), o Tesouro IPCA e o Tesouro Selic são duas das alternativas de investimento no Tesouro Direto, que são títulos públicos emitidos pelo Tesouro Nacional, numa espécie de empréstimo que o governo faz com a população.

Mas na hora de decidir em qual dos dois é melhor aplicar os valores, são muitas as dúvidas que surgem: qual é mais vantajoso? Quem dá os melhores retornos? Qual é mais seguro? E pensando nisso, o Poupar Dinheiro decidiu trazer todas as infomações importantes sobre essas aplicações, pra que você compare e consiga tomar a sua decisão. Vamos lá?

Modalidades do Tesouro Direto

Antes de mais nada, porém, precisamos apenas lembrar que existem três modalidades do Tesouro Direto: o Tesouro Prefixado, o Tesouro Selic e o Tesouro IPCA. O primeiro deles é um tipo de investimento em renda-fixa pré-determinada, ou seja, na hora de fazer a aplicação, o investidor já sabe quanto vai ter de retorno no momento do resgate.

Já o Tesouro IPCA e o Selic, por estarem atrelados à inflação e à taxa básica de juros, respectivamente, são considerados modelos de investimento híbridos, porque o investidor vai receber o valor da inflação ou da Selic mais um valor pré-estabelecido. Abaixo você vai entender melhor.

Tesouro pós-fixado, atrelado à inflação (IPCA)

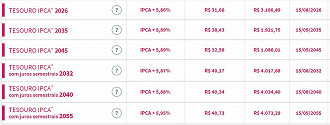

Vamos começar pelo Tesouro IPCA. Atualmente, existem seis opções de Tesouro IPCA e eles oferecem rentabilidades variadas que vão de IPCA + 5,86% ao ano até IPCA + 5,95% ao ano. Ou seja, o investidor receberá a inflação + o valor da rentabilidade pré-fixada.

Entre as principais vantagens desse tipo de investimento está o fato de que o investidor sempre terá uma cobertura em relação à inflação, nunca vai receber menos do que ela. E de quebra ainda vai ganhar um pouquinho a mais, dependendo do título escolhido e do tempo que deixar a aplicação no Tesouro Nacional.

Por outro lado, é preciso saber lidar com a variabilidade da inflação que, em alguns período sobe mais e em outros menos. Num cenário de economia mais estável, o aplicador terá um rendimento menor. Se o Brasil estivesse conseguindo manter a sua inflação em 3,5% como era a meta, por exemplo, o investidor dessa modalidade de título estaria com uma rentabilidade menor.

Vale lembrar ainda que no Tesouro IPCA também há opções de investimentos que oferecem juros trimestrais. É o caso das aplicações de mais longo prazo, com vencimento para 2032, 2040 e 2055.

Veja abaixo a tabela atualizada com as taxas e o rendimento em cada uma das modalidades do Tesouro IPCA:

Tesouro pós-fixado, atrelado à Selic

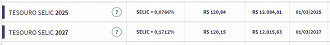

Já em relação ao Tesouro Selic, existem hoje duas opções de títulos: o Tesouro Selic 2025 e o Tesouro Selic 2027. Seus rendimentos serão SELIC + 0,0766% e SELIC + 0,1712% ao ano, respectivamente. Isso significa que, assim como o Tesouro IPCA depende da variação do IPCA, o Tesouro Selic depende da variação da Selic.

Atualmente a Taxa Selic está em 13,75% ao ano.

As vantagens e desvantagens desse tipo de investimento são mais ou menos as mesmas das aplicações atreladas ao IPCA, nesse caso porém, se a inflação estiver muito fora de controle, o investidor pode não ter um rendimento que cubra a elevação de preços. Porém, nesta modalidade é possível resgatar o valor investido antes do vencimento, desta forma, não há riscos de perder tanto dinheiro.

Veja abaixo a tabela atualizada das opções de Tesouro Selic:

Então, qual vale mais a pena hoje?

A resposta para essa pergunta depende muito do perfil do investidor, dos objetivos que cada um tem com o dinheiro, além do tempo em que se espera ter um retorno, pois cada um dos tipos de tesouro Selic e IPCA possui uma rentabilidade diferente de acordo com o tempo que se pretende deixar o dinheiro aplicado, conforme as tabelas apresentadas acima.

Previsão

É importante que você saiba que atualmente, o mercado está prevendo uma inflação (IPCA) de 6,70% para 2022, de 5,30% para 2023, de 3,41% para 2024 e de 3% para 2025, e que esse cenário supõe uma trajetória de juros (Selic) que se eleva para 13,75% a.a. durante 2022, que reduz-se para 11% a.a. em 2023, para 8% em 2024 e 7,5% em 2025.

Nesse cenário, a curto prazo, o Tesouro IPCA pode parecer mais vantajoso já que a inflação está muito alta atualmente mas espera-se que ela caia nos próximos anos. Por outro lado, a longo prazo, o Tesouro Selic pode trazer um rendimento um pouco maior, já que espera-se que a Selic se mantenha relativamente alta nos próximos anos.

Porém, é preciso lembrar que essas são apenas expectativas do Comitê de Política Monetária (Copom) do Banco Central, e elas podem se confirmar ou não.

Segurança

Em relação à segurança, ela é igual em todas as modalidades, ou seja, o retorno sempre é garantido. Inclusive, muitos especialistas consideram que investimentos no Tesouro Direto são mais seguros do que a poupança. O que vai mudar é a quantia desse retorno.

Vale destacar também que no cenário atual, considerando a economia um pouco mais instável desde a pandemia da covid-19, os investimentos em renda fixa estão mais atrativos justamente porque dão algumas garantias de retorno, ainda que não muito altos - ao contrário das ações e outros investimentos em renda variavel que são sempre incertos. Sem contar a elevação da Selic que também dá uma rentabilidade maior para essas aplicações.

Além disso, esse tipo de título também costuma ser muito procurado em anos eleitorais, como é o caso de 2022, porque nesses anos a bolsa de valores costuma ter mais oscilações que o normal.

Tributação

Vale lembrar também que sobre esse tipo de investimento há a incidência de tributação, mais especificamente do Imposto de Renda (IR), com taxas que variam de 15% a 22,5% dependendo do tempo que o investidor deixa o dinheiro à disposição do governo. Veja a lista abaixo:

- 22,5% sobre o lucro em aplicações de até 180 dias

- 20% em aplicações de 181 a 360 dias

- 17,5% em aplicações de 361 a 720 dias

- 15% em aplicações acima de 720 dias

Além disso, há uma taxa de custódia que é cobrada semestralmente, nos primeiros dias de julho ou janeiro, no pagamento de juros, na venda ou no encerramento da posição do investidor (o que acontecer primeiro). Essa taxa atualmente é de 0,20%.

No caso do Tesouro Selic, porém, essa taxa só é válida para investimento acima de R$ 10 mil. Abaixo disso, desde agosto de 2020, a taxa está em 0% ao ano.

Use o simulador do Tesouro Direto

Diante dos fatos apresentados, nosso conselho é que o investidor coloque todos os pontos na balança, considerando questões financeiras e pessoais, desejos, objetivos, etc, cruzando com as informações que se têm a respeito do cenário econômico atual e a partir disso tome a decisão que achar melhor, lembrando que quando se trata de investimentos, não há como ter uma previsão certeira para nada.

E uma última dica que trazemos é a de usar o simulador do Tesouro Direto. Acessando sua página na internet, na aba "Títulos" há a opção "Preços e Taxas". Clicando nela, é possível ter acesso às várias modalidades abordadas aqui e ao lado de cada opção há o botão "Simule". Clicando nele, o investidor pode testar diferentes quantias de aplicação, informando ou quanto quer investir hoje ou quanto pretende resgatar no futuro.

Essas simulações também são baseadas em projeções de mercado, e por isso, não garantem resultados futuros, porém, é uma boa forma de visualizar os valores que se pode obter com cada uma das aplicações.

Qual é o valor mínimo para investir no Tesouro IPCA hoje?

Tendo a partir de R$ 30,61 é possível apostar no Tesouro IPCA hoje.

Qual é o valor mínimo para investir no Tesouro Selic hoje?

É possível investir no Tesouro Selic com investimentos a partir de R$ 118,94 hoje.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.