Uma ajudinha na hora de investir é sempre uma boa pedida não é mesmo? Melhor ainda quando essa ajuda vem de um time de especialistas no assunto! Pensando nisso, o Poupar Dinheiro resolveu trazer aqui a Carteira Top 10 Ações Mensal da Nu invest. Mas antes, vamos saber um pouco mais sobre ela.

A carteira Top 10

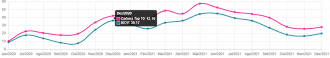

A carteira de ações Top 10 reflete as dez principais recomendações dos analistas do Nu invest, cujo histórico foi iniciado em junho de 2020 e divulgada no início de cada mês. Seu principal objetivo é superar o índice Ibovespa em longo prazo. Para isso, a equipe de análise faz criteriosas análises técnica e fundamentalista que buscam maximizar o ganho de capital.

10 ações para comprar em dezembro

Veja abaixo quais são as 10 ativos recomendados pela Nu invest para janeiro de 2021:

| Empresa | Código | Alocação | Potencial | Preço Atual | Preço Alvo | Retorno | Data de Entrada |

|---|---|---|---|---|---|---|---|

| Ishare Bova | BOVA11 | 55%% | +25.7% | R$ 97,85 | R$123,90 | -3.59% | 03/01/2022 |

| Ishare SP500 | IVVB11 | 5% | +20.1% | R$ 291,3 | R$350,00 | -0.42% | 03/01/2022 |

| Taesa | TAEE11 | 5% | +13.4% | R$ 36,14 | R$41,00 | -0.64% | 30/07/2020 |

| Telef Brasil | VIVT3 | 5% | +10.6% | R$ 46,98 | R$52,99 | -2.48% | 01/11/2021 |

| Hashdex | HASH11 | 5% | +38.4% | R$ 46,95 | R$65,00 | -7.03% | 03/01/2022 |

| Tran Paulist | TRPL4 | 5% | +5.08% | R$ 23,79 | R$25,85 | -2.14% | 01/12/2021 |

| Triunfo Part | TPIS3 | 5% | +59.5% | R$ 1,88 | R$3,85 | -12.15% | 03/01/2022 |

| Unipar | UNIP6 | 5% | +58.8% | R$ 94,41 | R$150,00 | -9.49% | 03/01/2022 |

| Trisul | TRIS3 | 5% | +103.% | R$ 5,4 | R$11,99 | -10% | 03/01/2022 |

| Fras-Le | FRAS3 | 5% | +108.% | R$ 12,93 | R$27,00 | -7.25% | 03/01/2022 |

Fonte: Nu invest

Atualização mensal

Para o mês de dezembro, a Nu invest fez as seguintes trocas na carteira: sairam ABCB4, GGBR4, VALE3, WEGE3, TOTS3, PETR4 e ASAI3 e entraram BOVA11, IVVB11, HASH11, TPIS3, UNIP6, TRIS3 e FRAS3. A justificativa apresentada para essa alteração foi a seguinte:

Todos os ativos que foram retirados da carteira, poderiam permanecer nela nesse primeiro momento. O que isso quer dizer? A saída deles não está pontualmente atrelada a uma mudança por fundamento ou perda de tendência nos preços. As mudanças que são recomendadas para este mês e virada de ano, estão totalmente associada a diversificação. Isso significa que passamos a ter alguns ativos com comportamento totalmente descorrelacionados ao nosso principal índice o Ibovespa.

A Nu invest também decidiu fazer as mudanças na busca por ativos com maior potencial de valorização. Abaixo saiba mais sobre os ativos listados.

Saiba mais sobre as ações listadas

Abaixo saiba um pouco mais sobre cada uma das empresas listadas e os motivos pelos quais a Nu invest escolheu colocá-las na recomendação:

1. Ishare Bova (BOVA11)

Temos o primeiro ETF (exchange traded fund ou fundo de índice) que passa a fazer parte da carteira. A sua composição não tem muito mistério, mas para quem não o conhece ele é atrelado ao nosso principal índice Ibovespa. Sendo assim seu comportamento deve ser praticamente idêntico a média do mercado.

Como estamos entrando em um ano eleitoral, o que costuma trazer muita volatilidade para o mercado, ter o BOVA11 como maior peso em carteira pode ser estratégico para ter um comportamento mais atrelado a média do mercado, aliado a outros ativos de baixíssima correlação, o que pode pressionar ou contribuir de forma positiva.

2. Ishare SP500 (IVVB11)

Este é um ETF (exchange traded fund ou fundo de índice) atrelado ao SP500, um dos principais índices do mercado norte americano. Como o nome mesmo indica, ele é composto por 500 empresas e sim, tem um peso concentrado em poucas empresas como ocorre com o nosso Ibovespa.

Temos como exemplo dessas empresas, Apple, Microsoft, Amazon e segue uma lista com mais algumas empresas. Destacando por setores, aproximadamente 50% da participação deste índice está ligado a tecnologia (26%), saúde (15%) e comunicação (11%).

Este ETF está sendo negociado desde o ano de 2014 e com uma forte valorização, que em grande parte tem contribuição vinda da variação cambial. Este é um importantíssimo ponto a ser comentado, o fato de ser um ativo internacional, estamos sujeitos as variações do dólar. Caso o dólar suba, ele atuara de forma positiva sobre este ativo, mas é claro que em caso de realização do ETF de -10% e valorização do dólar em +5%, teremos por aqui algo próximo dos -5%.

No primeiro momento ele entra com pouco peso na composição da carteira, mas futuramente pode ser que tenha uma alteração na sua participação, que atualmente está em 5%.

3. Taesa (TAEE11)

O setor de Energia Elétricas é considerado um dos setores mais defensivos da bolsa e de grande representatividade no índice Bovespa, pagador de gordos dividendos. Além disso, fornece serviços essenciais e de utilidade pública, sofrem menor impacto no atual contexto de pandemia e de outras crises, possui maior previsibilidade de receitas com concessões de longo prazo, demanda resiliente, baixa necessidade de reinvestimentos e elevada barreira de entrada para novos players.

Atualmente a Taesa conta com 10.980 km de linhas em operação e 2.599 km de linhas em construção, totalizando 13.579 km de extensão e 97 subestações. A empresa possui presença em todas as 5 Regiões do país (18 Estados e o Distrito Federal). Com R$ 13 bilhões em valor de mercado, atualmente a Taesa detém 39 concessões de transmissão com prazo médio de 16,5 anos. Outro ponto forte da companhia é a distribuição de dividendos consistente, com payout histórico acima de 70%, que só é possível graças a receitas altamente previsíveis, fixas e reajustadas anualmente pela inflação.

4. Telefônica Brasil (VIVT3)

A empresa vem crescendo ao longo dos últimos anos e tem apresentado uma ótima sinergia desde que a GVT foi adquirida, com intuito de aprimorar a sua atuação na linha de produto ligado a internet fixa. Essa aquisição ocorreu em 2015, mas todo o know-how da empresa tem feito diferença no atual momento de maior demanda por internet de banda fixa, mantendo a qualidade e acelerando o crescimento cada vez mais.

As atuais mudanças na regulamentação brasileira de telecomunicações também podem trazer algum beneficio para o setor e por consequência para a empresa. A empresa tem se mostrado resiliente nas últimas crises, superando cada etapa e mantendo seu ritmo de crescimento.

Atualmente com a alta das ações no último mês pode parecer meio atrasada a entrada do ativo, mas sua perspectiva de longo prazo continua sendo positiva. Sendo assim em um primeiro momento pode até ter um comportamento mais lento que a média do mercado, mas o ativo ao longo do tempo deve evoluir e buscar inicialmente seu preço histórico.

Não temos em carteira nenhum ativo relacionado ao setor com isso ele entra para ampliar ainda mais a diversificação da carteira, substituindo um ativo que continuamos com outra ação do mesmo setor (elétrico).

5. Hashdex (HASH11)

Assim como o ETF anterior, este vem para trazer ainda mais diversificação para carteira. Neste caso não temos nem como pensar em correlação com nosso Ibovespa ou tentar entender seu comportamento dado alguma movimentação do nosso índice. Sendo assim sua participação na carteira é de fato para trazer diversificação, lembrando que ele passa a fazer parte da carteira com um peso de 5%, sendo assim em um pior cenário como por exemplo de total desvalorização, -99% isso traria um impacto limitado de 5p.p. sobre a carteira como um todo.

Não é uma situação desejada, mas estressando o ativo, ele traria pouca variação negativa para cesta de ativos que aqui estão sendo recomendadas. Aproveitando o que foi comentado, mesmo em caso de forte desvalorização (ou até mesmo valorização) o ativo deve permanecer em carteira, única possível mudança ao longo do tempo seria o percentual de sua participação em carteira.

6. Transmissão Paulista (TRPL4)

A retirada do ativo que fazia parte da carteira está diretamente relacionada a questão de commodities, com isso voltamos a ter novamente duas empresas do setor elétrico. Com isso na composição dos ativos temos um peso de 22% do setor, em caso de realização dos mercado isso deveria ser positivo e atuar como um hedge, por outro lado, em caso de recuperação dos mercados no mês de dezembro isso pode trazer muita lentidão para a carteira, já que esse ativos costumam ter uma menor volatilidade que a média do mercado, sendo assim, em alta ele se valoriza menos e em queda costuma desvalorizar menos.

7. Triunfo Part (TPIS3)

Com intuito de aumentar a diversificação em carteira, esta ação passa a fazer parte do portfólio com uma participação bem baixa. O motivo pelo qual a sua participação está limitada aos 5% é justamente o fato da sua liquidez ser bem reduzida e não somente isto, é um ativo de alta volatilidade, tendo desvalorizado ao longo do últimos meses algo em torno dos -60%.

O potencial de valorização por outro lado também é bastante expressivo e seria importante o ativo entrar em um novo ciclo de alta. Lembrando que este não é um ativo que faz parte da composição do nosso principal índice o Ibovespa, sendo assim seu comportamento pode ser totalmente descorrelacionado a média do mercado, tanto positivamente, quanto negativamente.

8. Unipar (UNIP6)

Continuando dentro do perfil geral para o portfólio neste ano de 2022, a Unipar chega com intuito de diversificar a carteira. Chamando atenção que este também é um ativo que não faz parte da composição do nosso principal índice o Ibovespa, sendo assim ele pode caminhar de forma descolada se comparado a média do mercado. Seu volume financeiro médio diário não é tão fraco e vem ganhando força, com isso poderia estar mais próximo de fazer parte da composição do IBOV se comparado a outros ativos que passaram a integrar a composição desta carteira.

9. Trisul (TRIS3)

O setor como um todo ainda sofre bastante com a forte elevação dos juros como foi visto nos últimos meses e com a possível continuação deste comportamento na SELIC. Sendo assim ainda pode continuar sendo penalizado nos próximos meses, mas passa a fazer parte da carteira para seguir a linha de maior diversificação dos ativos. Lembrando é claro, que sua participação em carteira está limitado aos 5%, com isso ainda daria para correr o risco de ter um ativo deste setor dentro do portfólio.

Pensando no longo prazo o setor em caso de recuperação teria pela frente um forte potencial de valorização, para se ter uma ideia, considerando a cotação atual, se o ativo for em busca de sua região de topo histórico estaríamos falando em uma valorização de aproximadamente +170%. Voltando a mencionar a questão de elevação dos juros, ainda podemos ter novos ajustes, porém podemos estar mais próximo do patamar considerado ideal, claro que ainda estaremos de olho se a inflação estará ou não controlada nos próximos meses.

10. Fras-Le (FRAS3)

Com a sua atuação bastante pulverizado ao redor do mundo, o ativo traz para a carteira uma diversificação de segmento e em linha com o esperado para este portfolio para o ano de 2022. Ela também não faz parte da composição do Ibovespa e para isso precisaria melhorar bastante seu volume médio diário. Lembrando que assim como os outros ativos, ela tem uma participação muito baixa na composição da carteira, com isso nos dá a oportunidade de investir neste segmento.

Se o ativo realmente seguir com o comportamento visto nos últimos anos, nós teríamos como upside para ele algo na faixa dos 90 / 100% de valorização, claro que o ativo poderia ir além, mas este seria o preço alvo inicialmente se tudo permanecer constante em relação aos fundamentos da empresa.

Desempenho da carteira

Desde junho de 2020 quando essa carteira de recomendações foi criada, a carteira Top 10 Nu invest teve um desempenho de 27,96% de alta, enquanto o Ibovespa registrou um desempenho de 19,93% no mesmo período. Veja na imagem abaixo:

É isso! Bons investimentos!

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.